Credit Management: cos’è la gestione del credito

Il credit management, o gestione del credito, è una disciplina fondamentale per qualsiasi azienda che opera nel contesto moderno contemporaneo. Si tratta di un’attività che comprende la gestione delle politiche di credito, la valutazione dei rischi, la concessione dei crediti e la raccolta dei dati relativi ai pagamenti dei clienti, anche attraverso le operazioni di recupero credito dove necessario.

Specialmente nei periodi di incertezza economica, il credit management è un’attività che ogni impresa dovrebbe inserire nelle proprie strategie. Una gestione efficace del credito non solo contribuisce a proteggere la liquidità dell’azienda, ma anche a minimizzare i rischi associati a crediti incagliati o inesigibili.

In questo articolo esploreremo il significato di credit management, fornendo una guida completa sulle strategie che le imprese possono mettere in atto e descrivendo come la gestione del credito si collega al recupero crediti.

Cos’è il credit management

Il credit management, o gestione del credito, è un insieme di pratiche, processi e politiche finalizzate a gestire e controllare in modo efficace i crediti concessi da un’azienda ai propri clienti. L’obiettivo principale è quello di garantire che i crediti vengano concessi in modo responsabile e che i pagamenti vengano gestiti con attenzione, valutando anche le modalità di pagamento.

In questo modo è possibile ridurre al minimo il rischio di insolvenza, proteggere la liquidità aziendale ed evitare di dover passare alle operazioni di recupero crediti stragiudiziale e recupero crediti giudiziale.

Le pratiche di credit management sono diffuse in Italia già dagli anni 80, quando l’aumento delle transazioni commerciali evidenziò la necessità di gestire in modo più efficace i crediti, sviluppando strategie per migliorare la gestione del rischio.

Successivamente, l’introduzione della tecnologia informatica mise a disposizione nuovi strumenti per automatizzare i processi, rivoluzionando anche questo settore.

Negli anni 2000 vennero poi introdotte normative più stringenti. Le imprese furono costrette ad adattarsi e dimostrare una maggiore trasparenza e responsabilità nella gestione del credito.

Nell’epoca attuale, invece, il credit management ha subito un ulteriore sviluppo grazie all’introduzione di nuove tecnologie come l’intelligenza artificiale e l’analisi dei dati. Questo permette di migliorare la gestione dei rischi attraverso un’attenta analisi dei dati, migliorando ulteriormente l’efficacia del credit management.

Credit management e recupero crediti

Il recupero crediti è un altro elemento cruciale nella gestione finanziaria aziendale. Si tratta di un’attività che rientra all’interno proprio del credit management.

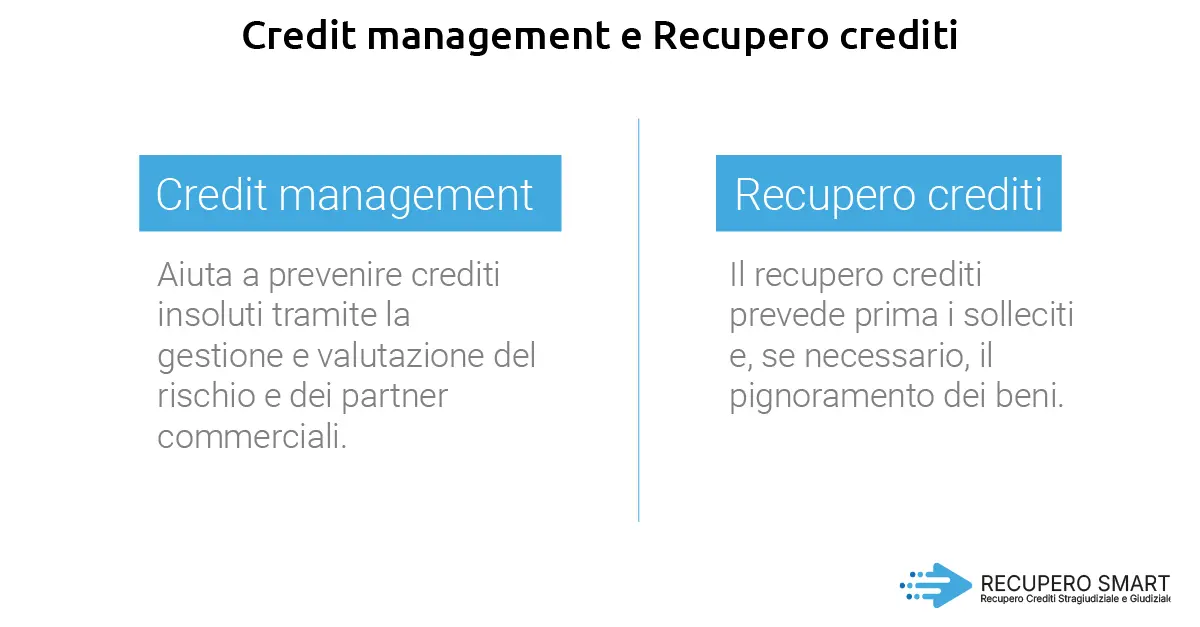

Mentre il credit management, o gestione del credito, si concentra sulla gestione responsabile del credito, valutando le concessioni e monitorando i crediti stessi, il recupero crediti riguarda le azioni intraprese per recuperare i pagamenti dovuti da parte die clienti.

In altre parole, il credit management serve a prevenire la presenza di crediti insoluti attraverso diverse operazioni di gestione e valutazione del rischio e dei partner commerciali, mentre il recupero crediti è l’attività da compiere quando questi crediti inesigibili si presentano.

Le operazioni di recupero crediti includono la fase stragiudiziale, con cui si tenta di recuperare il credito attraverso solleciti al debitore, e, nel caso in cui la trattativa stragiudiziale non vada a buon fine, la fase giudiziale che mira ad ottenere il pagamento del debito attraverso il pignoramento dei beni del debitore.

Questi processi, se ben gestiti, contribuiscono a mantenere la salute finanziaria di un’impresa e a minimizzare le conseguenze legate a crediti inesigibili.

Il ruolo e le attività di credit management

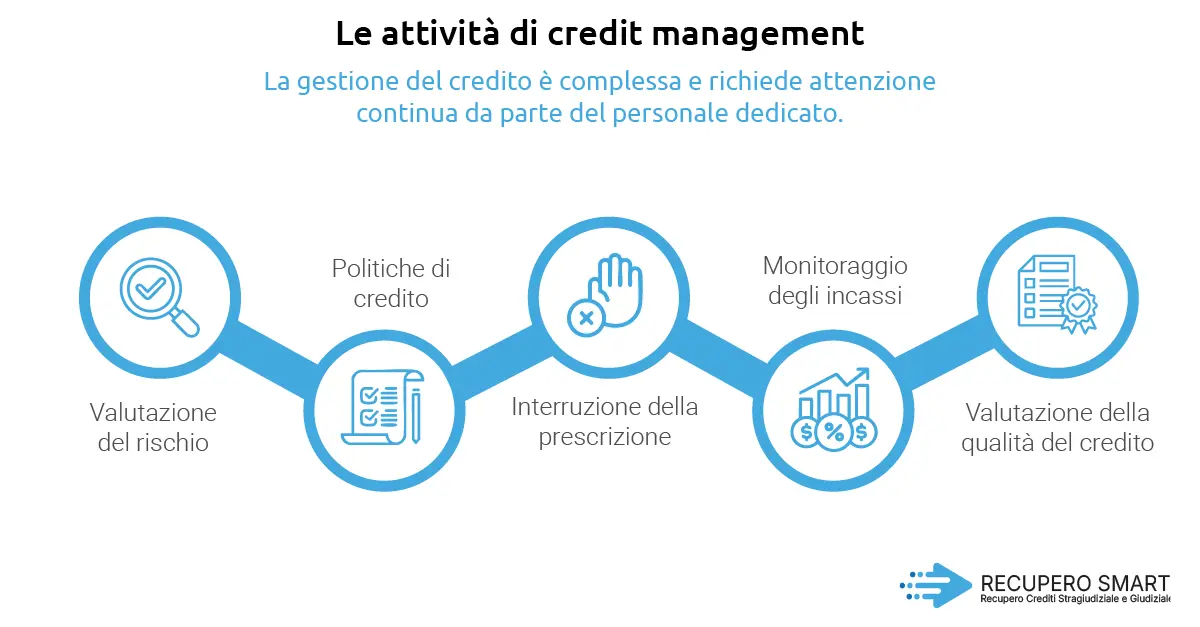

Le attività di credit management sono molteplici e richiedono attenzione da parte delle risorse all’interno dell’impresa che si dovranno occupare di queste operazioni. Ecco alcune delle attività che devono essere svolte:

Valutazione del rischio

La valutazione dei rischi è uno dei pilastri fondamentali del credit management. Prima di concedere un credito ad un cliente, un’azienda dovrebbe valutare la reale capacità del cliente di ripagare il debito.

Il processo di analisi del credito può includere:

- Analisi finanziarie: esaminare i bilanci, i flussi di cassa e altre metriche finanziarie per determinare la stabilità finanziaria del cliente.

- Credit scoring: utilizzare modelli di punteggio per valutare la probabilità che un cliente adempia ai propri obblighi finanziari.

- Storico dei pagamenti: analizzare il comportamento passato del cliente in termini di puntualità e completezza dei pagamenti.

Politiche di credito

Stabilire politiche di credito chiare e coerenti è essenziale per una gestione del credito efficace. Queste politiche definiscono quali sono i termini e le condizioni per la concessione di un credito, inclusi i limiti di credito, i termini di pagamento e le procedure per la gestione dei crediti incagliati.

Le politiche di credito devono perciò essere bilanciate tra il bisogno di stimolare le vendite e la necessità di proteggere la liquidità dell’impresa.

Valutazione della qualità del credito

La valutazione della qualità del credito prevede un’analisi della tipologia e del grado di deterioramento del credito insoluto. In questo modo diventa possibile ottenere una panoramica dettagliata della situazione del debitore, fornendo linee guida fondamentali per le operazioni di recupero crediti.

Questa valutazione ha importanza assoluta poiché consente di valutare la probabilità che le operazioni di recupero abbiano successo, concentrando i propri sforzi sui crediti con maggior potenziale.

Interruzione della prescrizione

Quando si intende recuperare un credito bisogna prestare particolare attenzione ai termini di prescrizione specifici di ciascun credito. I termini di prescrizione possono variare in base alla tipologia di crediti e rappresentano il periodo in cui il creditore può agire per far valere i propri diritti.

Per interrompere la prescrizione è necessario adottare azioni specifiche, come l’invio di diffide, la messa in mora o l’avvio di azioni legali. Interrompendo la prescrizione il creditore si assicura la possibilità di agire per recuperare l’obbligazione.

Monitoraggio degli incassi

Il monitoraggio degli incassi ha l’obiettivo di assicurare che i pagamenti avvengano puntualmente, riducendo l’esposizione debitoria e preservando la salute finanziaria del creditore.

In questo modo è possibile valutare l’efficacia delle strategie di pagamento, individuando eventuali criticità e agendo tempestivamente per sollecitare il cliente al pagamento, agendo, se necessario, con le operazioni stragiudiziali.

La soluzione ideale nel caso di ritardi sarebbe quella di stabilire un piano di rientro, con cui il debitore può restituire ratealmente il debito, soluzione che spesso permette di mettere d’accordo entrambe le parti e preservare i rapporti commerciali.

Strumenti di credit management

Esistono diversi strumenti che permettono alle aziende di sviluppare una strategia di credit management efficace e che permetta di ridurre al minimo il rischio di insoluti, proteggendo la liquidità aziendale e garantendo la continuità delle operazioni.

Prima di tutto è importante affidarsi ad una società esperta di gestione e recupero dei crediti, la quale potrà supportarvi nelle diverse operazioni. Potrebbe anche essere necessario, specialmente nelle grandi imprese, affidare ad una risorsa interna alcuni compiti di controllo.

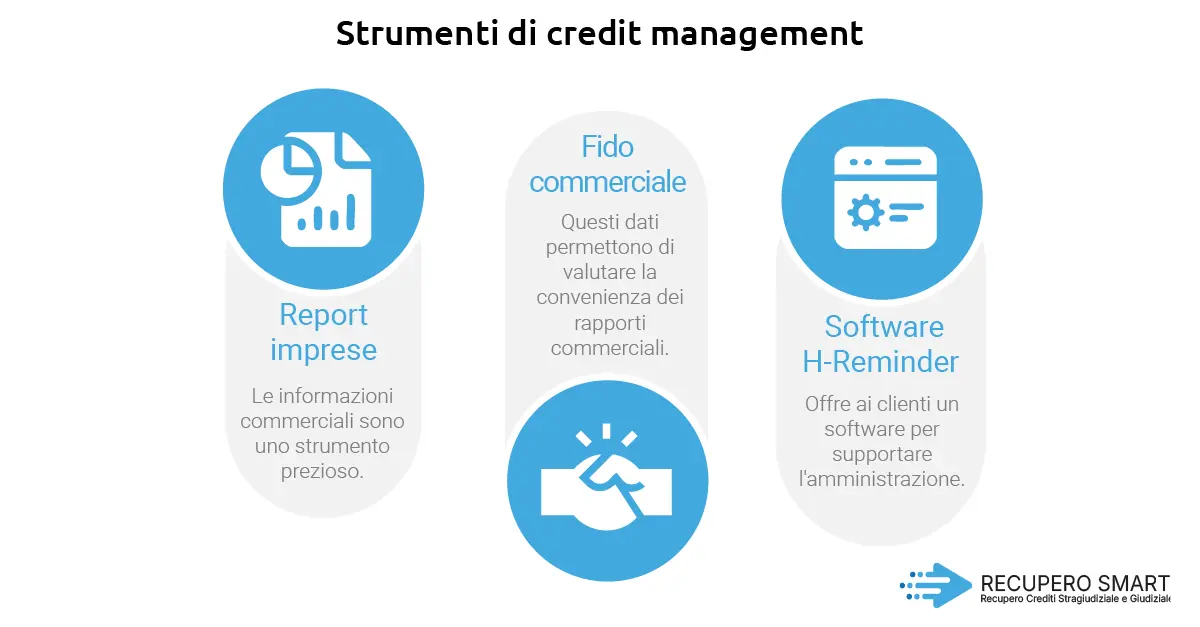

Uno strumento molto utile sono le informazioni commerciali, o report imprese. Si tratta di documenti estratti dal registro delle imprese e altre fonti, che permettono di valutare l’affidabilità di un’azienda.

Alcuni degli elementi che vengono valutati sono il rating, il credit score, il fido commerciale, la solvibilità e altri valori finanziari. Questi dati consentono di prendere decisioni informate e supportare le decisioni aziendali, valutando quanto convenga stringere rapporti commerciali.

Un altro strumento fondamentale per una gestione dei crediti efficace è un software per la gestione del credito. Recupero Smart mette a disposizione dei propri clienti il software H-Reminder, che può svolgere diverse funzioni a supporto dell’amministrazione.

Il software inserisce automaticamente le fatture connettendosi con il gestionale e il CRM dell’impresa e monitora costantemente lo stato delle fatture, mandando degli avvisi prima della scadenza e in caso di ritardi.

Credit management: conclusioni

Il credit management è un’attività cruciale per garantire la stabilità finanziaria e il successo a lungo termine di qualsiasi impresa. Una gestione efficace del credito richiede una valutazione accurata del rischio, politiche di credito solide e un monitoraggio costante delle strategie.

Attraverso l’ausilio di tecnologie moderne e adottando le migliori pratiche, diventa possibile ottimizzare la gestione del credito, riducendo i rischi e proteggendo la liquidità.

Nel contesto economico moderno, caratterizzato da incertezze e rapide trasformazioni, il credit management rappresenta un fattore strategico che può fare la differenza. Investire nella gestione del rischio significa investire nel futuro della propria azienda, assicurando una solida base finanziaria e un flusso di cassa costante con cui poter crescere e migliorare.

Chiedi informazioni gratuitamente

ULTIME PUBBLICAZIONI