Crediti deteriorati: cosa sono e come gestirli

I crediti deteriorati, anche conosciuti come NPL (Non Performing Loans), possono rappresentare una questione rilevante per banche, istituzioni finanziarie e aziende. Si tratta di prestiti che non vengono rimborsati nei tempi previsti che, nei casi più gravi, che non possono più essere rimborsati dal debitore.

In questo articolo parleremo proprio dei crediti deteriorati, descrivendone le tipologie, i motivi per cui possono presentarsi e cosa si può fare per gestirli e prevenirli.

Cosa sono i crediti deteriorati

I finanziamenti bancari rappresentano la principale fonte di liquidità per le imprese che vogliono effettuare un investimento o un acquisto, in particolare per le imprese di piccole e medie dimensioni. Tuttavia, non è raro che si presentino situazioni in cui l’impresa non è in grado di rispettare i termini di pagamento definiti dall’obbligazione.

I crediti deteriorati, in inglese Non Performing Loans (NPL), sono dei crediti che le banche vantano nei confronti dei debitori che non sono più in grado di rispettare i termini di pagamento derivanti dall’erogazione del prestito o del finanziamento. I debitori possono essere impresi o soggetti privati.

L’inadempienza da parte del debitore può riguardare sia l’inesigibilità totale del credito, ovvero il debitore non è in grado di rimborsare il capitale, gli interessi o entrambi, oppure l’impossibilità di rispettare le scadenze. Chiaramente, il primo caso rappresenta una situazione più critica rispetto al ritardo nei pagamenti.

La riscossione da parte della banca di un credito deteriorato diventa di conseguenza molto incerta o il credito può diventare addirittura inesigibile. I principali motivi per cui un’impresa non è in grado di restituire il credito sono le crisi di liquidità, oppure una valutazione sbagliata da parte dell’istituto di credito, che potrebbe aver concesso un finanziamento senza valutare a fondo la situazione economico-finanziaria del debitore.

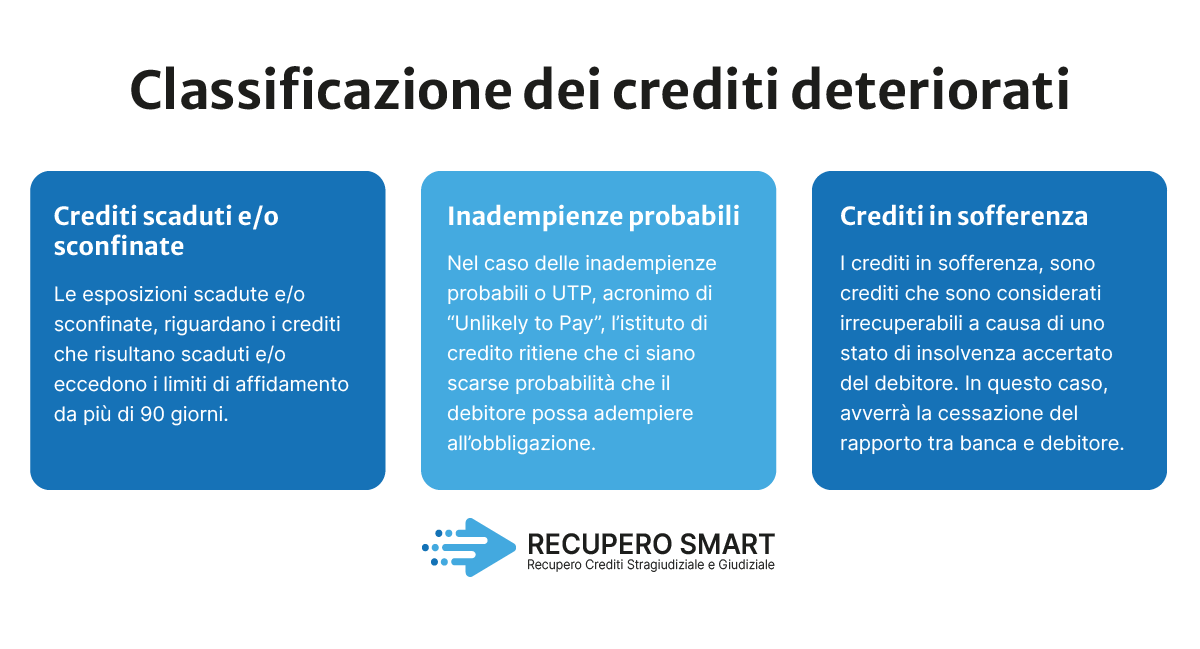

Classificazione dei crediti deteriorati

È possibile distinguere tre principali tipologie di crediti deteriorati. Le differenze dipendono dalla probabilità che si riesca o meno a recuperare la somma dovute e dal grado di deterioramento.

Crediti scaduti e/o sconfinate (overdrawn and/or past-due exposures)

Le esposizioni scadute e/o sconfinate (definite come overdrawn and/or past-due exposures), riguardano i crediti che risultano scaduti e/o eccedono i limiti di affidamento da più di 90 giorni.

Solitamente, questa situazione non è ancora considerata irrecuperabile, anche se rappresenta il primo passo verso il deterioramento del credito. Un esempio classico è quello delle rate del mutuo non pagate da più di tre mesi.

Inadempienze probabili (UTP)

Nel caso delle inadempienze probabili o UTP, acronimo di “Unlikely to Pay”, l’istituto di credito ritiene che ci siano scarse probabilità che il debitore possa adempiere all’obbligazione.

Si tratta perciò di crediti che hanno un rischio di deterioramento elevato e richiedono solitamente azioni di riscossione. Solitamente, si presentano quando le imprese sono in difficoltà economica ma possono ancora evitare di diventare insolventi.

Questi crediti non sono ancora considerati deteriorati, poiché la banca pensa che il debitore, nonostante si trovi in una situazione di difficoltà, potrebbe ancora essere in grado di adempiere all’obbligazione e il rischio di insolvenza è ancora potenziale.

In questo caso, le banche hanno la possibilità di effettuare la cessione dei crediti UTP ad un soggetto terzo. Questo porta a dei vantaggi importanti sia per gli istituti di credito, che hanno la possibilità di liberarsi di crediti difficili da recuperare, che per le imprese, che possono negoziare nuovamente le condizioni a cui dovranno restituire l’obbligazione.

Crediti in sofferenza

I crediti in sofferenza, conosciuti anche come “sofferenze” o “bad loans”, sono crediti che sono considerati irrecuperabili a causa di uno stato di insolvenza accertato del debitore. In questo caso, avverrà la cessazione del rapporto tra banca e debitore.

L’istituto è obbligato a segnalare per iscritto lo stato di sofferenza sia al debitore, che alla centrale die rischi. La segnalazione andrà inserita anche nel bilancio dell’intermediario finanziario.

I rischi dei crediti deteriorati

I crediti deteriorati rappresentano un rischio non solo per le banche, ma anche per le imprese e, nei casi più gravi, possono anche colpire il sistema dei finanziamenti di un paese. I crediti NPL, infatti, riducono la capacità creditizia della banca, che potrà di conseguenza erogare meno prestiti verso imprese e privati.

Nel caso in cui questa situazione colpisca diversi istituti di credito, potrebbero presentarsi conseguenze gravi anche per l’intera economia del paese. Per questi motivi è fondamentale agire tempestivamente per gestire nel modo corretto i crediti deteriorati.

Non lasciare che i tuoi crediti si deteriorino, recuperali subito!

Per dimostrarti la velocità, la trasparenza e l'efficacia del nostro servizio di recupero crediti per professionisti ti offriamo una pratica gratuita. È sufficiente cliccare sul pulsante e compilare il form di contatto!

Scopri

Come gestire i crediti deteriorati

L’operazione più importante per evitare la presenza di crediti deteriorati è sicuramente quella di prevenzione. È infatti fondamentale valutare attentamente lo stato di salute economico e finanziario del soggetto al quale si sta concedendo un finanziamento.

Valutate la presenza di precedenti, mancati pagamenti e situazioni di rischio consentirà di ridurre notevolmente il rischio di insolvenza.

La gestione vera e propria dei crediti deteriorati mette a disposizione delle banche tre opzioni:

- Ristrutturazione delle posizioni: utilizzata per casi meno gravi, come ritardi nei pagamenti o sconfinamenti.

- Cartolarizzazione: questa strategia viene utilizzata soprattutto per i crediti in sofferenza. Consiste nella vendita di crediti ad una società che emette dei titoli obbligazionari per pagare il prezzo di acquisto.

- Cessione dei crediti deteriorati: la banca può svalutare i crediti deteriorati cedendoli ad una società di recupero crediti specializzata. Queste società acquisiscono pacchetti di crediti ad un prezzo nominale ridotto, applicando poi strategie per il recupero in base al caso specifico.

Il modo in cui vengono gestiti i crediti varia in base alla tipologia di credito deteriorati. Esiste anche la possibilità per la banca di rivalersi sulle garanzie fornite da debitore, come nel caso dei prestiti ipotecari, che permettono di avviare le operazioni di pignoramento per recuperare il credito.

Crediti deteriorati: l’importanza del recupero crediti

La gestione dei crediti deteriorati gioca un ruolo fondamentale per evitare che questi si accumulino e diventino un serio problema, andando a mettere a rischio la liquidità dell’istituto che ha concesso tale credito.

La prima azione preventiva che andrebbe effettuata è un’analisi del soggetto a cui si decide di concedere un mutuo o un finanziamento. Andando ad analizzare la sua storia come pagatore e la situazione economico finanziaria, diventa possibile delineare un profilo di rischio.

Dopo l’analisi si potrà decidere se concludere l’accordo e concedere il finanziamento, inserendo, se necessario, delle misure precauzionali per proteggersi in caso di mancato pagamento.

Inoltre, è importante agire tempestivamente quando si verificano dei mancati pagamenti o dei ritardi, sollecitando il debitore a rispettare i termini definiti nel contratto. Per farlo, la soluzione ideale è quella di affidarsi ad una società specializzata nella gestione e nel recupero dei crediti, che terrà sotto controllo le diverse posizioni e agirà nel momento in cui si verificheranno i ritardi.

Agire in modo tempestivo quando si verificano i primi segnali è fondamentale per massimizzare le probabilità di recuperare i mancati pagamenti ed evitare che i crediti si trasformino in sofferenze.

Le operazioni di recupero crediti stragiudiziale consentono di risolvere questioni come quella appena descritta in modo rapido ed efficace, attraverso solleciti e comunicando con il debitore, senza dover fare affidamento alle autorità giudiziarie.

Se vuoi monitorare lo stato dei tuoi crediti e mettere in atto azioni per minimizzare il rischio di insoluto, contattaci per una consulenza.

Non lasciare che i tuoi crediti si deteriorino, recuperali subito!

Per dimostrarti la velocità, la trasparenza e l'efficacia del nostro servizio di recupero crediti per professionisti ti offriamo una pratica gratuita. È sufficiente cliccare sul pulsante e compilare il form di contatto!

Scopri

Crediti deteriorati: conclusione

La gestione dei crediti deteriorati è un processo complesso e che richiede le giuste strategie per minimizzare le perdite e garantire risultati positivi. La chiave del successo dipende fortemente dalla valutazione del rischio e della situazione del debitore, dalla gestione proattiva delle relazioni con i clienti e dalla tempestività negli interventi.

Contattaci per la gestione dei tuoi crediti deteriorati. Recupero Smart ti offrirà una consulenza mirata e svilupperà una strategia di gestione e recupero del credito in linea con il tuo caso specifico.

Recupero Smart è una società specializzata nelle operazioni di recupero crediti giudiziale, recupero crediti stragiudiziale e gestione del credito. Leggi gli articoli del nostro blog per saperne di più:

- Fido commerciale: cos’è e come viene utilizzato

- Messa in mora: la guida completa

- Pignoramento mobiliare: la procedura nel recupero crediti

- Fatture insolute: come recuperarle

- Garanzia del Credito: Cos'è e Come Funziona

- Titolare effettivo: chi è e perché è importante per l’antiriciclaggio

Chiedi informazioni gratuitamente

ULTIME PUBBLICAZIONI